rtmcpoldakepri – Surat Tagihan Pajak (STP) adalah surat yang dikeluarkan untuk menagih pajak atau sanksi administrasi berupa bunga atau denda kepada wajib pajak yang melakukan keterlambatan pembayaran pajak. STP memiliki kekuatan hukum yang sama dengan Surat Ketetapan Pajak (SKP) dan dikeluarkan berdasarkan ketentuan dalam Undang-Undang Nomor 28 Tahun 2007.

STP memiliki beberapa fungsi, yaitu sebagai koreksi pajak terutang menurut SPT Wajib Pajak, sarana untuk mengenakan sanksi berupa bunga atau denda, serta sarana untuk menagih pajak. Pelunasan STP dilakukan dengan membayar melalui bank menggunakan Surat Setoran Pajak (SSP), dan nomor STP harus dicantumkan dalam SSP untuk menghindari masalah di kemudian hari.

Pengertian Surat Tagihan Pajak

Surat Tagihan Pajak (STP) adalah surat yang diberikan kepada wajib pajak yang melakukan keterlambatan pembayaran pajak. STP dikeluarkan berdasarkan Undang-Undang Nomor 28 Tahun 2007 dan memiliki kekuatan hukum yang sama dengan Surat Ketetapan Pajak (SKP).

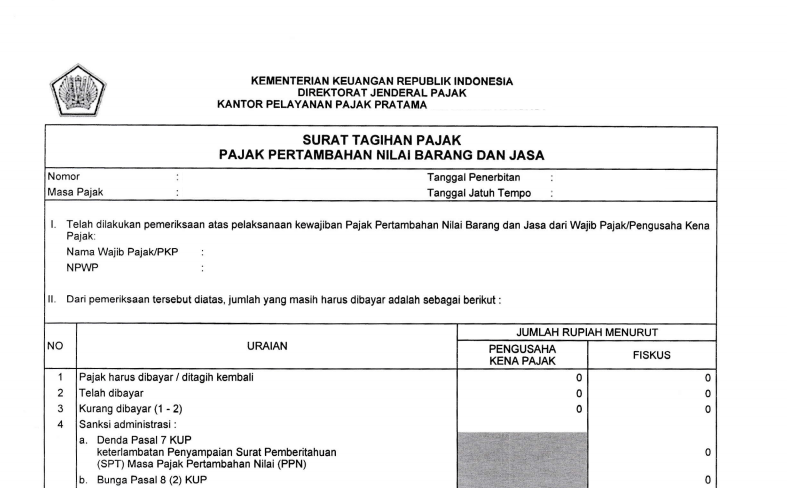

Surat Tagihan Pajak memiliki fungsi yang penting dalam sistem perpajakan. Pertama, STP digunakan sebagai sarana koreksi atas jumlah pajak terutang menurut Surat Pemberitahuan (SPT) Wajib Pajak. Dalam STP, terdapat informasi mengenai jumlah pajak yang harus dibayarkan dan batas waktu pembayaran yang ditentukan oleh Direktorat Jenderal Pajak. Selain itu, STP juga menjadi alat untuk mengenakan sanksi administrasi berupa bunga atau denda kepada wajib pajak yang melakukan keterlambatan pembayaran pajak.

Keberadaan STP sangat penting dalam menagih pajak yang belum dibayar. STP juga memberikan perlindungan hukum bagi Direktorat Jenderal Pajak dalam menindaklanjuti kewajiban pembayaran pajak dari wajib pajak. Dengan adanya STP, wajib pajak akan memahami secara jelas jumlah pajak yang harus dibayarkan dan waktunya. Dalam melunasi STP, wajib pajak harus membayar melalui bank menggunakan Surat Setoran Pajak (SSP) dan mencantumkan nomor STP saat melakukan pembayaran untuk menghindari masalah di kemudian hari.

Fungsi Surat Tagihan Pajak

Surat Tagihan Pajak memiliki beberapa fungsi yang perlu dipahami oleh wajib pajak. Pertama, STP digunakan sebagai sarana koreksi atas jumlah pajak terutang menurut SPT Wajib Pajak. STP memastikan bahwa wajib pajak membayar pajak yang sesuai dengan perhitungan yang benar dan tidak ada kekurangan pembayaran. Selain itu, STP juga berfungsi sebagai alat untuk mengenakan sanksi administrasi berupa bunga atau denda jika wajib pajak melakukan keterlambatan pembayaran atau pelanggaran lainnya.

Lebih lanjut, STP juga berperan sebagai sarana untuk menagih pajak yang belum dibayar oleh wajib pajak. Dalam STP, terdapat informasi mengenai jumlah pajak yang harus dibayarkan, batas waktu pembayaran, dan instruksi terkait cara pembayaran. Wajib pajak diharapkan melunasi STP sesuai dengan ketentuan yang ditetapkan untuk menghindari konsekuensi hukum dan sanksi administrasi yang lebih berat.

Dalam rangka menjalankan fungsi-fungsi tersebut, STP harus dikeluarkan dengan tepat dan dalam waktu yang wajar. Hal ini akan memastikan bahwa wajib pajak dapat melunasi pajak yang terutang dengan mudah dan menghindari masalah di kemudian hari.

| Fungsi Surat Tagihan Pajak | Penjelasan |

|---|---|

| Sarana koreksi jumlah pajak terutang | STP digunakan untuk memastikan bahwa jumlah pajak yang harus dibayarkan oleh wajib pajak sesuai dengan perhitungan yang benar. |

| Sarana mengenakan sanksi administrasi | STP digunakan untuk mengenakan sanksi administrasi berupa bunga atau denda kepada wajib pajak yang melakukan keterlambatan pembayaran atau pelanggaran lainnya. |

| Sarana menagih pajak | STP digunakan sebagai alat untuk menagih pajak yang belum dibayar oleh wajib pajak. |

Fungsi Surat Tagihan Pajak

Surat Tagihan Pajak (STP) memiliki beberapa fungsi yang penting dalam sistem perpajakan. Dalam konteks perpajakan, STP digunakan sebagai alat koreksi atas jumlah pajak terutang yang tercatat dalam Surat Pemberitahuan (SPT) Wajib Pajak. Dengan menerima STP, wajib pajak memiliki kesempatan untuk memeriksa kembali jumlah pajak yang harus dibayar dan mengajukan keberatan jika terdapat perbedaan atau kesalahan.

Selain itu, STP juga berfungsi sebagai sarana untuk mengenakan sanksi administrasi. Jika wajib pajak melakukan keterlambatan pembayaran, STP dapat memberlakukan bunga atau denda yang harus dibayarkan sebagai konsekuensi dari pelanggaran tersebut. Sanksi administrasi ini bertujuan untuk mendorong wajib pajak agar taat dalam membayar pajak sesuai dengan ketentuan yang berlaku.

Lebih dari sekadar koreksi dan sanksi administrasi, STP juga merupakan sarana untuk menagih pajak yang belum dibayar. Dalam STP, terdapat informasi yang jelas mengenai jumlah pajak yang harus dibayarkan, tenggat waktu pembayaran, serta instruksi mengenai cara melunasi pajak tersebut. Dengan adanya STP, Ditjen Pajak dapat memastikan bahwa seluruh wajib pajak memenuhi kewajiban mereka dalam membayar pajak tepat waktu.

Contoh Tabel: Sanksi Administrasi dalam Surat Tagihan Pajak

| Jenis Pelanggaran | Sanksi Administrasi |

|---|---|

| Tidak atau terlambat menyampaikan SPT Masa | Denda Rp50.000,- |

| Tidak atau terlambat menyampaikan SPT Tahunan | Denda Rp100.000,- |

| Tidak melaporkan kegiatan usaha untuk dikukuhkan sebagai Pengusaha Kena Pajak | Denda 2% dari Dasar Pengenaan Pajak |

Dalam STP, Ditjen Pajak dapat menentukan sanksi administrasi yang sesuai dengan pelanggaran yang dilakukan oleh wajib pajak. Dalam contoh tabel di atas, terdapat beberapa contoh sanksi administrasi yang mungkin dikenakan. Penting bagi wajib pajak untuk memperhatikan sanksi administrasi tersebut dan melunasi pajak tepat waktu guna menghindari konsekuensi yang lebih besar.

Baca Juga Cara Mudah Menghitung Besaran Pajak Mobil dengan Tepat Secara Online Terbaru 2023

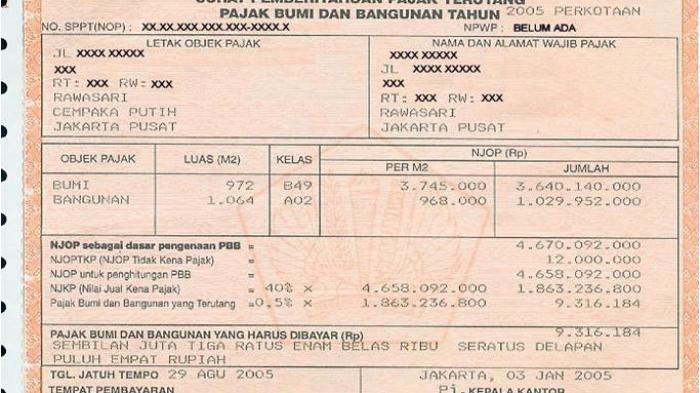

Nomor Kohir pada Surat Tagihan Pajak

Pada STP, terdapat nomor unik yang biasa disebut sebagai nomor kohir. Penomoran STP ini mengikuti format AAAAA/BBB/CC/DDD/EE. AAAAA menunjukkan nomor urut dalam lima digit, misalnya 00303. BBB menunjukkan kode jenis pajak, seperti 105 untuk PPh Badan atau 106 untuk PPN. CC menunjukkan Tahun Pajak, misalnya 17 untuk tahun pajak 2017. DDD merupakan kode KPP yang menerbitkan, sebagai contoh angka 060 menunjukkan KPP PMA Enam. Terakhir, EE menunjukkan tahun diterbitkannya STP tersebut, misalnya 18 untuk tahun 2018.

Sebagai contoh, nomor kohir STP dapat dituliskan sebagai 00303/105/06/060/18. Dengan penomoran yang jelas, mempermudah identifikasi dan pengelolaan surat tagihan pajak secara efisien. Nomor kohir tersebut juga dapat digunakan sebagai referensi dalam melacak dan melaporkan pembayaran pajak serta menjaga kepatuhan perpajakan.

Penomoran STP

Penomoran Surat Tagihan Pajak (STP) dilakukan untuk memberikan identitas unik pada setiapSTP yang dikeluarkan. Dengan menggunakan sistem penomoran yang terstruktur, pihak wajib pajak dan otoritas perpajakan dapat dengan mudah mengidentifikasi dan melacak setiap transaksi pajak yang terjadi.

Penomoran STP biasanya dilakukan secara otomatis oleh sistem perpajakan yang terintegrasi. Sistem ini akan memberikan nomor kohir secara otomatis berdasarkan informasi yang tercatat dalam database perpajakan. Namun, pihak wajib pajak juga perlu memahami struktur penomoran STP agar dapat mengidentifikasi dan melaporkan dengan benar setiap STP yang diterima.

Agar sistem penomoran STP berfungsi efektif, penting bagi pihak wajib pajak untuk mencantumkan nomor kohir dengan benar dalam setiap Surat Setoran Pajak (SSP) yang digunakan untuk melunasi pajak. Dengan begitu, akan tercipta sistem yang teratur dan terstruktur dalam pelaporan dan penagihan pajak yang dapat menghindari masalah di kemudian hari.

| Nomor Kohir STP | Kode Jenis Pajak | Tahun Pajak | Kode KPP | Tahun Penerbitan STP |

|---|---|---|---|---|

| 00303 | 105 | 06 | 060 | 18 |

Surat Ketetapan Pajak Lainnya

Selain STP, Ditjen Pajak juga menerbitkan Surat Ketetapan Pajak (SKP) lainnya yang memiliki peran penting dalam sistem perpajakan. Berikut adalah beberapa jenis SKP yang sering diterbitkan:

1. Surat Ketetapan Pajak Kurang Bayar (SKPKB)

SKPKB diterbitkan jika terdapat kekurangan pembayaran pajak atau kesalahan dalam penghitungan. Surat ini menjelaskan jumlah pajak yang masih belum dibayar oleh wajib pajak dan memberikan informasi mengenai sanksi administrasi yang harus dibayarkan.

2. Surat Ketetapan Pajak Lebih Bayar (SKPLB)

SKPLB diterbitkan jika terjadi kelebihan pembayaran pajak oleh wajib pajak. Surat ini memberikan kepastian kepada wajib pajak bahwa mereka telah membayar lebih dari jumlah pajak yang sebenarnya terutang, dan mereka berhak untuk meminta pengembalian dana kelebihan tersebut.

3. Surat Ketetapan Pajak Nihil (SKPN)

SKPN diterbitkan jika jumlah pajak terutang oleh wajib pajak sama dengan jumlah kredit pajak atau pajak tidak terutang. Surat ini menegaskan bahwa tidak ada pajak yang harus dibayarkan oleh wajib pajak pada periode tertentu.

Surat-surat ketetapan pajak ini memiliki peran penting dalam penetapan jumlah pajak yang harus dibayar oleh wajib pajak. Wajib pajak perlu memahami jenis-jenis surat ketetapan pajak ini agar dapat memenuhi kewajiban perpajakan dengan benar.

Proses Pembetulan Surat Ketetapan Pajak

Wajib pajak memiliki hak untuk mengajukan permohonan pembetulan Surat Ketetapan Pajak (SKP) jika terdapat kesalahan pada SKP yang diterima. Pembetulan SKP dapat dilakukan dalam waktu tertentu dan dengan memenuhi syarat-syarat yang telah ditentukan oleh Undang-Undang Perpajakan.

Ada beberapa jenis kesalahan yang dapat diajukan permohonan pembetulan, antara lain kesalahan tulis, kesalahan hitung, dan kekeliruan dalam penerapan ketentuan perpajakan. Misalnya, jika terdapat kesalahan penulisan jumlah pajak terutang atau kesalahan dalam menghitung jumlah pajak yang seharusnya dibayar, wajib pajak dapat mengajukan permohonan pembetulan untuk memperbaiki kesalahan tersebut.

Penting bagi wajib pajak untuk melakukan pembetulan SKP jika terdapat kesalahan, karena jika tidak, kesalahan tersebut dapat berdampak pada jumlah pajak yang harus dibayar atau dapat menjadi sumber masalah di masa depan. Oleh karena itu, wajib pajak disarankan untuk memahami prosedur dan persyaratan yang berlaku dalam mengajukan permohonan pembetulan SKP.

Contoh Proses Pembetulan Surat Ketetapan Pajak

Berikut adalah contoh proses pembetulan Surat Ketetapan Pajak (SKP):

| Langkah | Prosedur |

|---|---|

| 1 | Wajib pajak mengajukan permohonan pembetulan SKP ke kantor pajak yang menerbitkan SKP tersebut. Permohonan dapat diajukan secara tertulis atau melalui sistem elektronik yang telah disediakan oleh Direktorat Jenderal Pajak. |

| 2 | Permohonan pembetulan SKP harus dilengkapi dengan bukti-bukti yang mendukung perbaikan yang diajukan. Misalnya, jika terdapat kesalahan hitung dalam perhitungan jumlah pajak terutang, wajib pajak harus melampirkan dokumen yang merinci perhitungan yang benar. |

| 3 | Kantor pajak akan melakukan verifikasi terhadap permohonan pembetulan yang diajukan. Jika permohonan dinyatakan lengkap dan memenuhi syarat, kantor pajak akan memproses pembetulan SKP sesuai dengan peraturan yang berlaku. |

| 4 | Setelah pembetulan SKP selesai diproses, wajib pajak akan menerima Surat Ketetapan Pajak Perbaikan yang berisi perbaikan atas kesalahan yang diajukan. Wajib pajak diharapkan melunasi jumlah pajak yang tertera dalam Surat Ketetapan Pajak Perbaikan tersebut. |

Dengan mengikuti prosedur pembetulan yang telah ditetapkan, wajib pajak dapat memperbaiki kesalahan dalam Surat Ketetapan Pajak (SKP) dan menghindari masalah yang dapat timbul akibat kesalahan tersebut. Penting bagi wajib pajak untuk memahami hak dan kewajiban terkait pembetulan SKP agar dapat melaksanakannya dengan baik.

Kesimpulan

Dalam pengertian Surat Tagihan Pajak (STP), STP merupakan surat yang dikeluarkan untuk menagih pajak atau sanksi administrasi kepada wajib pajak yang melakukan keterlambatan pembayaran. STP memiliki kekuatan hukum yang sama dengan Surat Ketetapan Pajak (SKP) yang dikeluarkan berdasarkan Undang-Undang Nomor 28 Tahun 2007.

STP memiliki beberapa fungsi penting dalam perpajakan. Pertama, STP digunakan sebagai alat koreksi atas jumlah pajak terutang yang terdapat dalam Surat Pemberitahuan (SPT) Wajib Pajak. Selain itu, STP juga berfungsi sebagai sarana untuk mengenakan sanksi administrasi berupa bunga atau denda. Selanjutnya, STP juga digunakan sebagai sarana untuk menagih pajak yang belum dibayar oleh wajib pajak.

Selain STP, terdapat juga Surat Ketetapan Pajak lainnya yang diterbitkan oleh Ditjen Pajak, seperti Surat Ketetapan Pajak Kurang Bayar (SKPKB), Surat Ketetapan Pajak Kurang Bayar Tambahan (SKPKBT), Surat Ketetapan Pajak Nihil (SKPN), dan Surat Ketetapan Pajak Lebih Bayar (SKPLB). Wajib pajak juga memiliki hak untuk mengajukan permohonan pembetulan Surat Ketetapan Pajak jika terdapat kesalahan pada SKP yang diterima.

Penting bagi wajib pajak untuk melunasi pajak dan sanksi administrasi tersebut dalam batas waktu yang ditentukan guna menghindari masalah di kemudian hari. Melunasi pajak tepat waktu adalah tanggung jawab setiap wajib pajak demi menjaga kepatuhan perpajakan.